De acuerdo con investigaciones de Bain & Company sobre la lealtad de los clientes, las empresas con mayores índices de fidelización crecen 2,5 veces más rápido que sus competidores.

Lo interesante es que una de las cuatro principales estrategias que utilizan para aumentar dichos índices es la creación de sistemas para calcular el valor del tiempo de vida del cliente, más conocido como el customer lifetime value (CLTV).

Si deseas descubrir qué es el CLV, por qué es importante y cómo calcularlo, no te pierdas este artículo.

¿Qué es el customer lifetime value (CLTV) y cuál es su importancia?

El customer lifetime value o valor del tiempo de vida del cliente es un pronóstico sobre la cantidad de dinero que espera recibir la empresa por parte de un usuario, durante todo el tiempo en que este siga siendo su cliente.

En los negocios, no basta con decir que el tiempo vale oro. Es necesario cuantificar con la mayor precisión posible el valor monetario que un consumidor representa para la empresa mientras existe una relación comercial.

Por ejemplo, ¿eres usuario de Netflix? Entonces tu customer lifetime value es la proyección que hace Netflix para intentar predecir cuánto tiempo te mantendrás como suscriptor y cuánto dinero gastarás en la empresa desde el momento en que te suscribiste hasta el momento en que abandones la suscripción.

Por ello, de acuerdo con el Customer Lifetime Value Report, realizado por Econsultancy y RedEye, el 91% de las organizaciones afirma que la analítica predictiva mediante IA es la técnica más potente para mejorar el CLTV.

Así, el customer lifetime value se entiende como el valor presente de todos los flujos futuros de dinero que el cliente entregará a la empresa.

Toma como referencia el modelo de negocio de Nespresso o de Gillette: el CLTV involucra todas las compras de cápsulas de café o de repuestos de cuchillas que se espera que un cliente haga a lo largo del tiempo.

Este contexto nos permite entender mejor por qué es más rentable la retención de los clientes en vez de la adquisición, pues un cliente fidelizado realiza múltiples compras a lo largo del tiempo, mientras que un cliente que solo se adquiere, pero no se fideliza, puede realizar una única compra y luego irse con la competencia.

Por lo tanto, mejorar el valor del tiempo de vida del cliente significa aumentar la cantidad de tiempo en la que este se mantiene gastando dinero en nuestra empresa.

De hecho, algunas estadísticas sobre adquisición y retención indican que atraer a un nuevo cliente cuesta 5 veces más que fidelizar a uno antiguo. Esto se debe a todo el dinero y el esfuerzo invertido en un consumidor que, quizás después de la primera transacción, puede terminar abandonando la marca.

Algunos datos sobre el CLTV

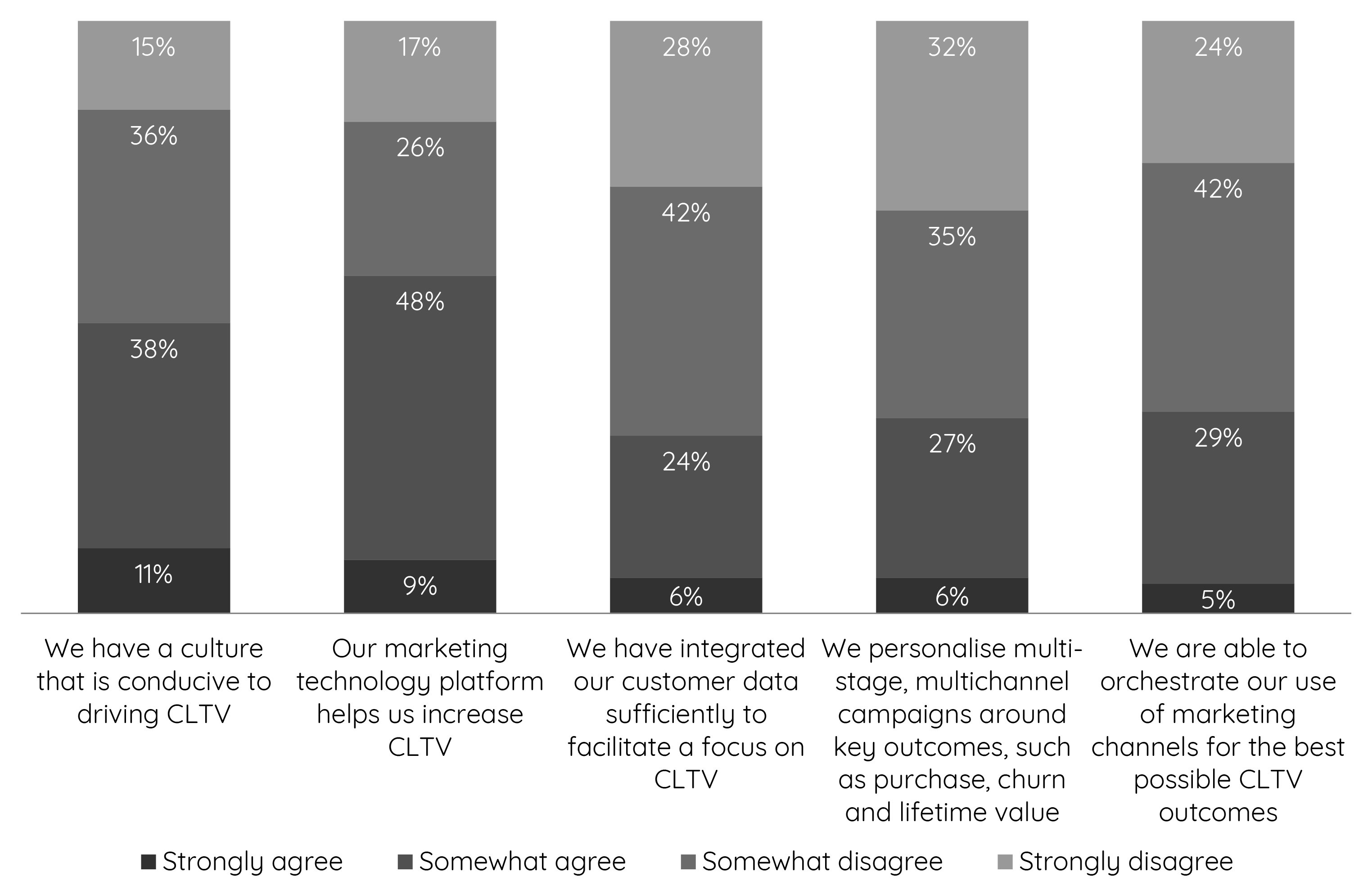

Para entender mejor el contexto y la importancia del CLTV en las empresas modernas, analicemos algunos insights obtenidos del Customer Lifetime Value Report:

- Sobre el CLTV como KPI: aumentar el customer lifetime value es una prioridad para el 76% de las empresas, pero solo el 33% gestiona el CLTV como un KPI. Esto se debe a que las organizaciones están encontrando grandes dificultades para medir este indicador de manera efectiva con los datos de que disponen.

- Sobre la retención vs. la adquisición: el 91% de las empresas afirma que invertir en mejorar el CLTV, a través de estrategias que fomenten la retención, es más rentable que invertir en la adquisición de clientes. Esta es, básicamente, la principal razón por la que el customer lifetime value es tan importante para los negocios.

- Sobre la efectividad a corto y largo plazo: convertir a los prospectos en clientes es algo que realiza con facilidad el 77% de las empresas, pero menos del 65% son efectivas en el momento de convertir a los clientes en compradores múltiples. Aquí es donde yace el reto de mejorar el customer lifetime value y de darle prioridad por encima de los ratios de adquisición y de conversión a corto plazo.

- Sobre las decisiones basadas en datos: más del 50% de las empresas afirma que la principal táctica para mejorar el CLTV es optimizar el uso y el análisis de los datos. Esto es porque, tal como dijimos al principio, las decisiones estratégicas basadas en datos son altamente eficaces y con mínimos márgenes de error.

- Sobre el marketing online para el CLTV: el email marketing es el principal método online que utilizan las empresas (65%) para aumentar el customer lifetime value, seguido por las técnicas de personalización (45%).

- Sobre los obstáculos para aumentar el CLTV: los principales obstáculos para las empresas son:

- Las limitaciones de los datos sobre los clientes (38%).

- La incapacidad de medir el CLTV (38%).

- La mala integración de las herramientas de marketing (38%).

- Las estructuras organizativas aisladas (36%).

- Sobre el nivel de madurez del CLTV: tan solo menos del 1% de las empresas tiene un alto nivel de madurez en cuanto a la gestión del CLTV, mientras que más del 55% afirma que su nivel de madurez es básico o inexistente.

Si tu empresa pertenece a ese más del 55%, te recomiendo que sigas leyendo este artículo para saber en detalle cómo calcular el lifetime value, optimizarlo y aprovecharlo en tu negocio.

Fuente: Econsultancy

Diferencias entre CLTV y CAC

Si has dado un vistazo al mundo del marketing, seguro te has cruzado con estas dos siglas: CLTV y CAC (coste de adquisición de cliente). Aunque ambas suenan técnicas y algo intimidantes, en realidad son conceptos sencillos, pero esenciales para cualquier negocio. Se trata de entender cuánto vale un cliente para tu negocio y cuánto te cuesta conseguirlo. Pero, ¿en qué se diferencian y por qué debería importarte? Aquí desglosamos sus principales diferencias y la relevancia de cada una.

1. Definiciones y enfoques

- CLTV: representa el valor total que un cliente aporta a un negocio durante toda su relación con él. Se enfoca en los ingresos que un cliente puede generar a lo largo del tiempo.

- CAC: es el costo total invertido para adquirir un nuevo cliente. Incluye gastos en marketing, ventas y cualquier otro costo relacionado directamente con la captación de clientes.

2. Perspectivas temporales

- CLTV: orientado al largo plazo. Evalúa los ingresos generados por un cliente durante todo el tiempo que permanece con el negocio.

- CAC: Enfoque más inmediato. Considera los gastos incurridos para conseguir un cliente en un período específico.

3. Objetivos y aplicaciones

- CLTV: ayuda a determinar cuánto vale la pena invertir en la retención de clientes y en estrategias para maximizar su valor a lo largo del tiempo.

- CAC: sirve para evaluar la eficiencia de las estrategias de marketing y ventas, y determinar si el costo de adquisición es sostenible en relación con el valor del cliente.

4. Implicaciones para el negocio

- CLTV alto y CAC bajo: Ideal. Significa que el negocio está obteniendo un alto retorno de la inversión por cada cliente y gastando poco en su adquisición.

- CLTV bajo y CAC alto: Alerta roja. El negocio está gastando más en adquirir clientes de lo que estos generan en valor.

En resumen, el CLTV te da una idea de lo valioso que es un cliente a lo largo del tiempo, mientras que el CAC te muestra lo que te costó conseguirlo. Ambos son como dos caras de una moneda, y es fundamental que los tengas en cuenta y en equilibrio para que tu negocio prospere.

Tipos de CLTV

Entender el customer lifetime value (CLTV) es esencial para mantener una relación a largo plazo con sus clientes. Sin embargo, es fundamental comprender que no todos los CLTV son iguales. Existen diferentes tipos que se pueden aplicar en función de los objetivos y la naturaleza del negocio. En este apartado, desgranaremos los principales tipos de CLTV y cómo pueden ser utilizados para maximizar el retorno de inversión en marketing.

CLTV histórico

Este es el cálculo más directo y se basa en los datos reales de compras anteriores de un cliente. Nos proporciona una visión retrospectiva de lo que un cliente ha valido para el negocio en el pasado. Aunque es preciso, tiene limitaciones para predecir el comportamiento futuro, especialmente en mercados cambiantes. Muy útil para análisis de rendimiento y para establecer benchmarks.

CLTV predictivo

Utiliza algoritmos y técnicas de modelado estadístico para prever cuánto gastará un cliente en el futuro. Se basa en patrones de comportamiento anteriores, pero también considera tendencias y otros factores. Es el tipo más complejo, pero ofrece una visión invaluable para las estrategias a futuro. Ideal para planificación estratégica y asignación de presupuestos de marketing a largo plazo.

CLTV tradicional

Se calcula tomando el gasto medio de un cliente, multiplicado por la frecuencia de compra y la vida útil del cliente. Es un método sencillo y ofrece una visión general del valor de un cliente, pero puede no capturar la totalidad de las interacciones o comportamientos de compra específicos. Es una herramienta rápida para tener una idea general del valor del cliente. Puede ser útil para empresas emergentes o aquellas que aún no tienen suficientes datos para un análisis más profundo.

CLTV segmentado

En lugar de considerar a todos los clientes iguales, este tipo divide la base de clientes en segmentos según su comportamiento o características. Por ejemplo, un cliente leal puede tener un CLTV más alto que uno esporádico. Al segmentar, las empresas pueden personalizar mejor sus estrategias para cada grupo. Perfecto para campañas de marketing personalizadas y para mejorar la retención de clientes en segmentos específicos.

Fórmula del CLTV: cómo calcular el customer lifetime value

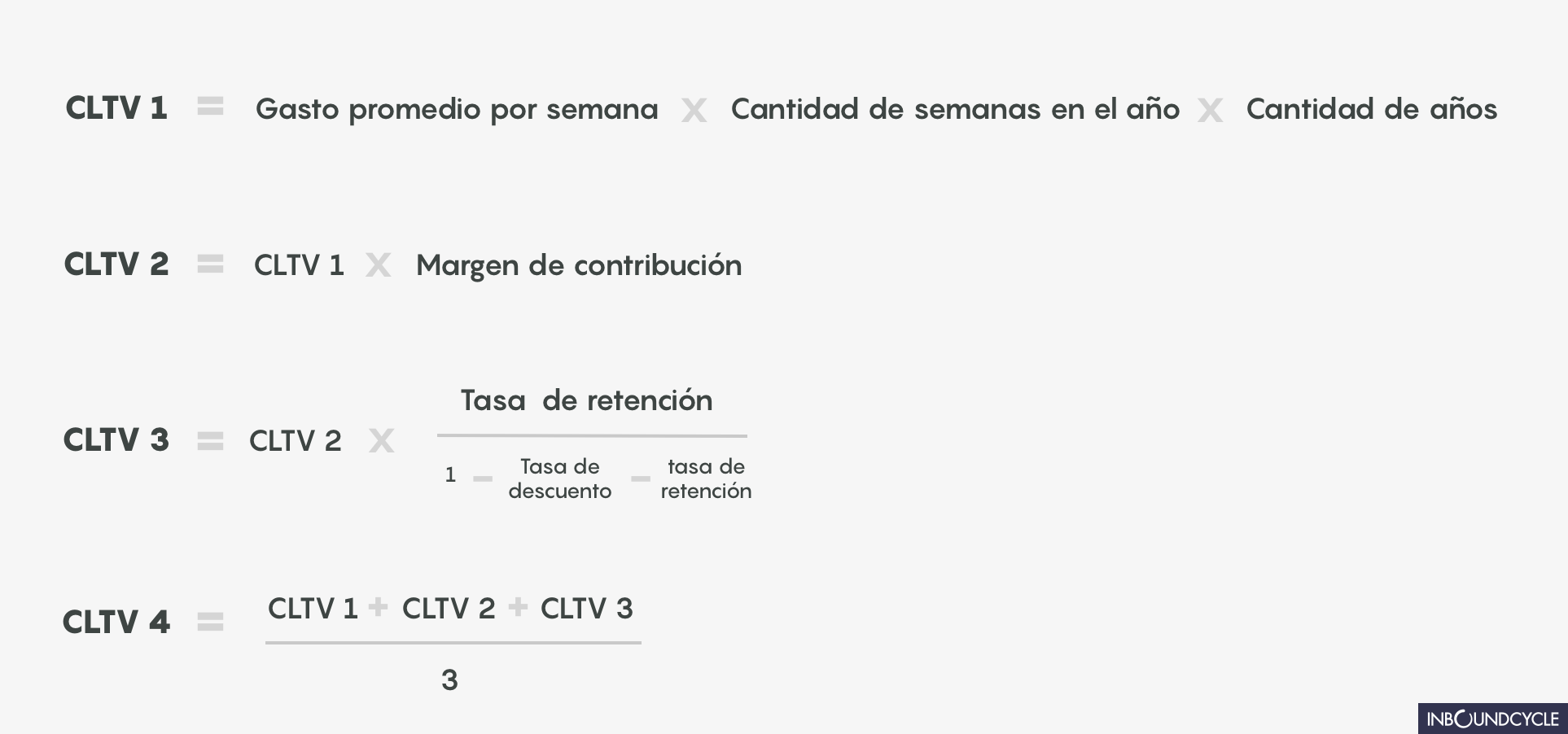

La fórmula del customer lifetime value puede tomar las siguientes formas en función de la precisión del resultado que se busque:

Pero, para comprender mejor el procedimiento, veamos cómo calcular el lifetime value a través de un ejemplo.

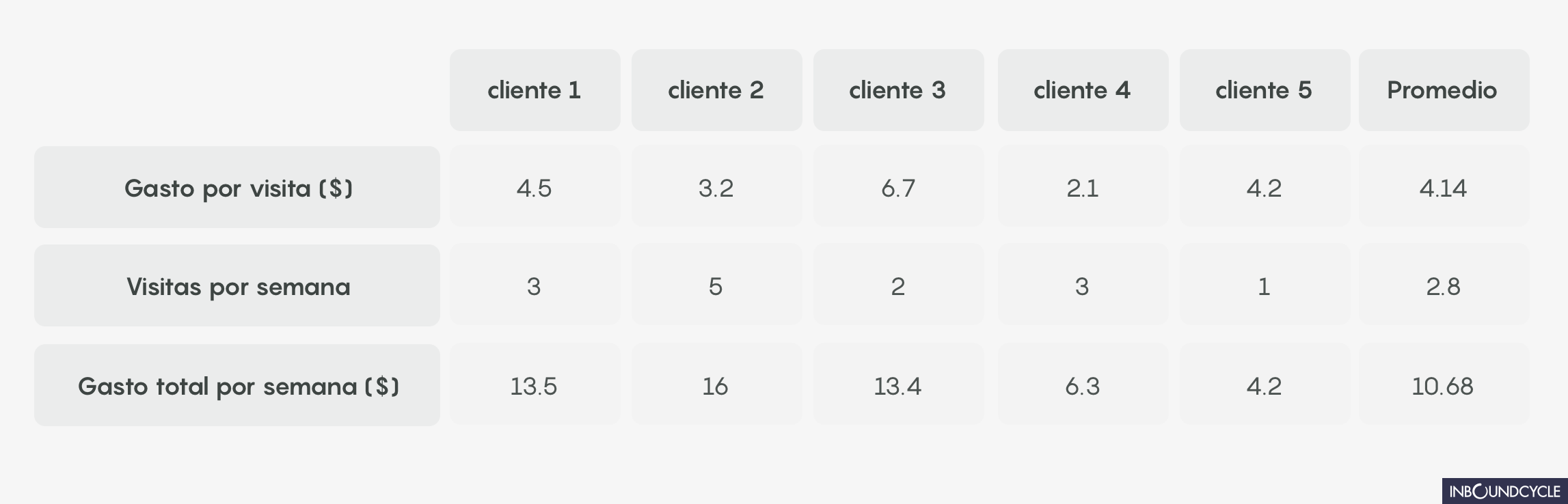

Supongamos que tenemos una cafetería llamada Inbound Coffee, con la cual llevamos cierto tiempo en el mercado y, por tanto, ya tenemos un registro histórico del consumo de nuestros clientes.

Este es el consumo promedio por visita de 5 clientes:

Contamos también con la cantidad de veces que viene por semana cada uno de estos clientes, lo que nos permite calcular el gasto total por semana de cada cliente. Así vamos sumando variables al procedimiento.

Con esta información, ya podemos estimar un CLTV inicial.

Para ello, vamos a suponer que el tiempo de vida de nuestros clientes es de 10 años (este número puedes obtenerlo de experiencias de negocios similares o investigando en tu industria).

Entonces, aplicamos la siguiente fórmula:

Considerando que un año tiene 52 semanas, el lifetime value de un cliente promedio sería de:

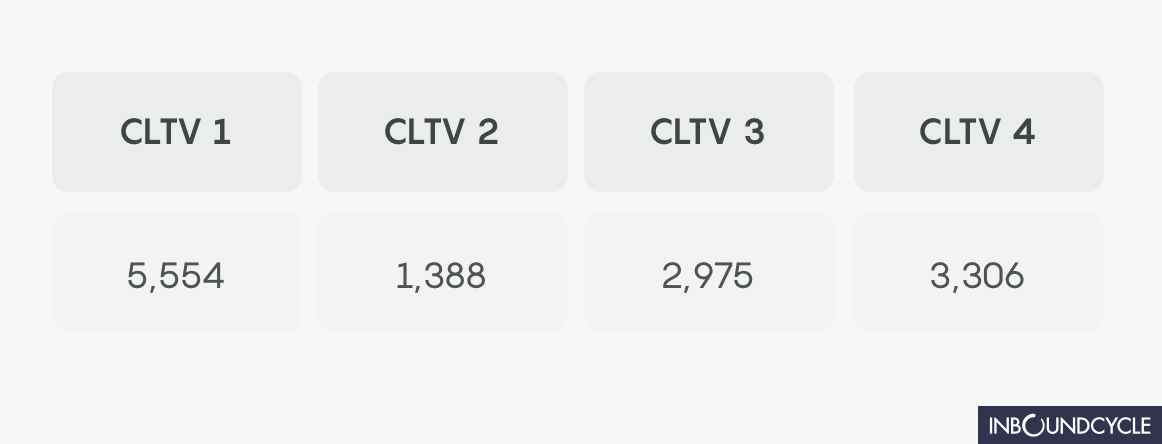

CLTV 1 = 10,68 $ x 52 x 10

CLTV 1 = 5554 $

Esta es una forma sencilla de tener una aproximación del CLTV para Inbound Coffee, aunque realmente es muy básica. Podemos ver que en este cálculo inicial no estamos considerando el coste que asumimos para poder entregar el café y un buen servicio a nuestros clientes.

Así, para una estimación más precisa, debemos incluir el margen de contribución en la fórmula del valor del tiempo de vida del cliente.

En este caso, el margen de contribución final es del 25%. Por lo tanto, una mejor estimación del CLTV para nuestros clientes se obtiene mediante la siguiente fórmula:

CLTV 2 = 5554 $ x 25%

CLTV 2 = 1388 $

Como ves, este último valor del tiempo de vida del cliente es más conservador que el anterior, y es una mejor guía si lo utilizamos para tomar decisiones de negocio en Inbound Coffee.

¿Cómo mejorar el cálculo del valor del tiempo de vida del cliente?

Al profundizar cada vez más en el procedimiento, podemos incluir en la fórmula del customer lifetime value las siguientes dos variables:

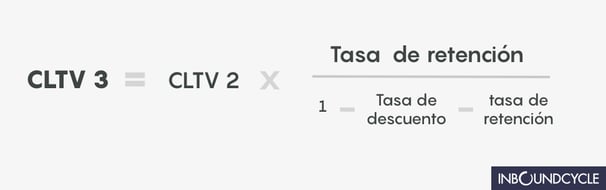

Tasa de retención de clientes para el CLTV

La tasa de retención de clientes nos permite incorporar en nuestro cálculo el hecho de que algunos clientes no estarán 10 años con nosotros. Probablemente dejen de ser nuestros clientes antes de ese tiempo debido a múltiples razones.

Entonces, continuando con nuestro ejemplo de Inbound Coffee, vamos a suponer que el 75% de nuestros compradores de café sí llega a estar 10 años con nosotros. Es decir, nuestra tasa de retención de clientes es de un 75%.

Por otro lado, también es posible que escuches sobre la tasa de deserción o churn rate. Esta se trata únicamente del valor inverso de la tasa de retención. Es decir, si nuestra tasa de retención es del 75%, la de deserción es el 25% restante. Este porcentaje representa a los clientes que no llegan a estar 10 años con nosotros.

Tasa de descuento para el CLTV

La tasa de descuento o “costo de capital” es la que se aplica para identificar el valor actual de un pago que se va a recibir en un futuro. Es decir, ¿cuánto vale hoy un pago que recibirás dentro de un año?, por ejemplo. Dicha consideración es necesario hacerla teniendo en cuenta que el valor del dinero cambia a lo largo del tiempo.

La tasa de descuento es inversa a la tasa de interés, pues mientras el interés consiste en sumar valor al dinero futuro, el coste de capital lo que hace es “descontar” valor a ese dinero futuro, con el objetivo de poder determinar su valor real para la fecha de hoy.

Entendamos mejor la importancia de la tasa de descuento para el valor del tiempo de vida del cliente mediante nuestro caso de negocio Inbound Coffee: en la cafetería recibiremos el dinero de los clientes a lo largo del tiempo (10 años), pues evidentemente ningún cliente pagará hoy todos los cafés que consumirá durante esos 10 años proyectados. Por lo tanto, mediante la tasa de descuento podremos identificar el valor en el día de hoy del café que el cliente nos comprará en el último día del año 10, y de todos los cafés que comprará durante todo ese tiempo.

Entonces, tomando como referencia la tasa de interés, vemos, por ejemplo, que si hoy recibimos 1000 $, podríamos colocarlos en el banco y recibir un monto superior dentro de un año. De esta manera, si la tasa de interés que nos ofrece el banco es del 2% anual, al finalizar el primer año podríamos retirar 1020 $.

Ahora, la tasa de descuento nos sirve para determinar, a la inversa, el valor presente de ese dinero futuro. Es decir, esos 1020 $ futuros tienen, realmente, un valor presente (para el día de hoy) de 1000 $.

Entender el concepto del valor presente es muy importante para nuestras proyecciones del customer lifetime value, pues este nos permite identificar el valor actual del flujo de dinero que el cliente nos estará aportando a lo largo de toda su vida como comprador.

Cálculo del CLTV con la tasa de retención y la tasa de descuento

Para calcular el lifetime value con ambas tasas explicadas anteriormente, primero, tenemos que saber qué tasa de descuento vamos a utilizar. Hay varias maneras de averiguarlo:

- Si en tu empresa hay un área de finanzas, puedes preguntar directamente qué tasa de descuento o costo de capital utilizan en la empresa, pues es un valor que ya debe estar determinado, ya que las organizaciones utilizan el retorno que históricamente han tenido en sus inversiones o negocios.

- Si tienes un negocio pequeño, toma como referencia la tasa de interés que te ofrezca tu banco al poner un depósito a plazo fijo por 1 año.

Arriba mencionamos el 2% de interés que te da un banco, ya que cualquier ciudadano “de a pie” puede acceder a esa tasa. Sin embargo, para el caso de Inbound Coffee, utilizaremos un 10% como tasa de descuento.

Ahora ya tenemos todos los datos necesarios para aplicar una fórmula del customer lifetime value mucho más completa:

CLTV 3 = (1388 $ x 75%) / (1 - 10% - 75%)

CLTV 3 = 2975 $

Hasta este punto, hemos obtenido tres montos distintos del valor del tiempo de vida del cliente de Inbound Coffee. Para elegir cuál utilizar, piensa en cuál se ajusta mejor a la realidad del negocio. De hecho, si lo deseas, puedes promediar los tres lifetime value para obtener un cuarto monto más objetivo. Hazlo con la siguiente fórmula:

CLTV 4 = (5554 $ + 1388 $ + 2975 $) / 3

CLTV 4 = 3306 $

¿Qué decisiones puedes tomar al conocer el lifetime value de un cliente?

La aplicación más directa de conocer el customer lifetime value está en poder decidir cuánto gastar en adquirir un nuevo cliente, gracias a la previsión de cuánta ganancia este le generará a la empresa.

Por lo tanto, la regla fundamental a seguir es que nunca se debe gastar en la adquisición un monto mayor al del valor del tiempo de vida del cliente, pues, evidentemente, no sería rentable. En este sentido, la idea es siempre gastar lo menos posible.

Teniendo en cuenta esa misma intención, sabemos que es mucho más rentable fidelizar a un cliente en vez de adquirir uno nuevo, ya que el gasto que requiere la retención es notablemente menor al de la adquisición.

Por eso, según una investigación sobre la fidelización de clientes realizada por Bain & Company y Frederick Reichheld, creador del Net Promoter Score (NPS), mejorar los índices de retención de clientes en un 5% aumenta las ganancias para la empresa entre un 25% y casi un 100%.

Otro aspecto importante de conocer el customer lifetime value de tus clientes es que te permite elegir, de manera muy eficaz, a qué segmento de consumidor debes dedicar la mayor cantidad de esfuerzo y de inversión.

Veámoslo de la siguiente manera: retomando el ejemplo de Inbound Coffee, podríamos calcular el lifetime value para dos tipos de compradores:

- Cliente de oficina, ese que compra un café todos los días (laborables).

- Cliente de fin de semana, ese que asiste a la cafetería solo los fines de semana, pero que en cada visita gasta más dinero que el cliente de oficina.

Si se produce el caso de que el customer lifetime value del cliente de fin de semana es mayor al del cliente de oficina, entonces debemos enfocarnos en mejorar la experiencia de ese primer tipo de comprador. ¿Con qué objetivo? Aumentar tanto el gasto como el tiempo que dicho cliente con mayor potencial invierte en la empresa.

En esa misma línea, de acuerdo con Rob Markey, consultor líder de Bain & Company, hay negocios con altos índices de fidelización y bajos niveles de rotación, pero con promedios de venta planos o en picada. Esto significa que, aunque los clientes son leales a la marca y no rotan hacia la competencia, sus interacciones con la empresa se mantienen por debajo de lo deseado.

Para estos casos, las tres principales recomendaciones de Rob Markey son:

- Obtener información sobre los clientes más leales.

- Ajustar las ofertas para satisfacer mejor las necesidades de los consumidores.

- Ayudar a los clientes a correr la voz sobre sus buenas experiencias con la marca.

Este contexto revela no solo la importancia crítica de conocer el valor del tiempo de vida del cliente, sino también de obtener y analizar todos los datos necesarios para tomar decisiones de negocio cada vez más efectivas, considerando que la retención de clientes por sí sola no es de gran ayuda si no se adoptan las estrategias necesarias para aumentar el tiempo y el gasto que los clientes nos dedican.

De eso trata tomar decisiones basadas en datos, y es una práctica que debes implementar ya mismo en tu cultura gerencial.

¿Cómo puedes mejorar el valor del tiempo de vida de tus clientes?

Para mejorar el CLTV de tus clientes deberás enfocarte en estrategias de retención y fidelización.

Las estrategias de retención son aquellas que buscan generar incentivos para que los clientes vuelvan a comprar contigo. Probablemente, el caso más conocido de estas estrategias son los programas de puntos o beneficios. Al poder ir acumulando puntos por cada compra, por ejemplo, se genera un incentivo al cliente de centrar sus compras en un lugar para acumular más puntos.

Hay que tener especial cuidado con este tipo de programas, ya que puede ser un arma de doble filo. En el momento en que un cliente gasta todos o gran parte de sus puntos o beneficios, las mismas razones que lo llevaban a comprar con nosotros pueden llevarlo ahora a comprar en otros comercios.

Por otro lado, las estrategias de fidelización son todas aquellas que buscan mejorar la experiencia del cliente antes, durante y después de la compra. Tener un área con foco en la experiencia de usuario es fundamental para liderar todas estas iniciativas.

Por último, a veces una buena gestión del precio que cobramos por nuestros productos o servicios puede ser una de las formas más sencillas para incrementar el CLTV. Lo importante aquí es primero comprender la sensibilidad de nuestros clientes frente al precio y decidir.

¿Ya has calculado el customer lifetime value de tu negocio? Si no lo has hecho todavía, sigue el proceso que te contamos en este post para que puedas hacerlo en unos pocos minutos, y si te surge alguna duda, ¡déjala en la sección de comentarios para poder resolvértela!

Publicado originalmente el 10 de febrero de 2020, actualizado el 26 de octubre de 2023.

Revisado y validado por Susana Meijomil, Inbound Content Manager en InboundCycle.